Après une année de baisse, la production de crédits semble maintenant se stabiliser. L’activité a ainsi reculé de l’ordre de 25 % sur un an, aussi bien dans le neuf que dans l’ancien. Aux conditions économiques actuelles, rien ne permet pourtant d’anticiper un prochain redémarrage des marchés immobiliers. D’autant que les règles prudentielles actuelles (dites de Bâle III) brident la reprise du marché des crédits. En l’absence de mesures publiques de soutien ou d’un assouplissement des contraintes imposées par les autorités monétaires, la crise devrait donc durer.

Amélioration des conditions de crédits

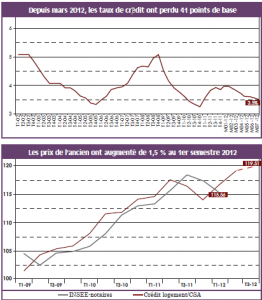

En juillet 2012, les taux des prêts du secteur concurrentiel (hors assurance et coût des sûretés) se sont établis à 3,54 % en moyenne. Depuis mars en effet, les taux reculent : ils ont perdu 41 points de base en cinq mois pour pratiquement revenir à leur niveau de janvier 2011. Cette baisse des taux concerne l’ensemble du marché : elle s’observe sur le marché des travaux (3,66 % en juillet contre 3,93 % en février) et surtout sur celui du neuf (3,52 % contre 3,93 %) et sur celui de l’ancien (3,51 % contre 3,97 %), accompagnant une réduction significative des durées moyennes des prêts octroyés. La durée des prêts s’est en effet établie à 207 mois en juillet 2012. Le recul brutal de la durée constaté en mars 2012 (208 mois contre 214 mois depuis le début de l’année 2011) a accompagné les difficultés d’un marché marqué par la récession et confronté à la transformation de ses clientèles (suppression du PTZ+ dans l’ancien et recul de l’accession des ménages modestes sur tous les marchés). Les durées se stabilisent maintenant à bas niveau.

Dans l’ensemble, la solvabilité de la demande n’a cependant pas été affectée par ces évolutions : les conséquences de la réduction des durées ont été pratiquement compensées par la baisse des taux d’intérêt. Surtout que la transformation des clientèles s’accompagne depuis l’automne 2011 d’une augmentation sensible des taux d’apport personnel : les ménages (les plus) modestes et, en général, les ménages les moins bien dotés en apport personnel ne peuvent plus rentrer sur le marché. Le recours au crédit (1) est de ce fait moins intense, les incertitudes économiques rendant de plus les candidats à un emprunt immobilier plus prudents (craintes sur l’avenir, inquiétudes sur la situation professionnelle…) : les ménages qui empruntent encore semblent donc dans une position financière plus confortable qu’il y a une année encore.

Dégradation du marché des crédits

Les évolutions constatées au 1er semestre 2012 confirment que le marché des crédits n’est pas au mieux de sa forme : en glissement annuel, la production mesurée au niveau des offres acceptées recule de 30,6 % sur l’ensemble du marché. Après un 2ème semestre 2011 qui avait annoncé le retournement du marché, le 1er trimestre 2012 a été mauvais, avec une production en recul de 26,5 % en glissement annuel. Mais alors qu’habituellement, à cette période de l’année, le marché retrouve de la vigueur, la production a poursuivi sa chute au cours du 2ème trimestre 2012, à – 35,5 %. La demande est en panne et le blocage du marché de l’ancien amplifie la récession des marchés : la moitié des logements anciens achetés par des ménages permet en effet à leurs vendeurs de financer le rachat d’autres logements (dans un tiers des cas, dans le neuf). Ainsi, lorsque le marché de l’ancien s’effondre comme cela s’est observé dès l’été 2011, c’est l’ensemble de la chaîne immobilière qui est contaminé. Si on se limite au seul marché de l’ancien, celui-ci affiche aussi un recul très rapide de sa production, avec – 29,9 % au 1er semestre 2012, en glissement annuel : il avait augmenté de 21,1 % en 2011, à la même époque (après + 60,7 % en 2010).

La dégradation du marché qui s’était amorcée dès l’été 2011 s’est donc poursuivie. La suppression du PTZ+ dans l’ancien et le blocage du marché de la revente ont provoqué une détérioration du marché : et la situation de ce marché semble maintenant bloquée, sans véritables perspectives d’amélioration dans les prochains mois. Compte tenu des tendances récessives du marché, l’année 2012 devrait confirmer un recul de production de l’ordre de 25 % : ramenant donc l’ensemble de la production de crédits à 120 milliards d’euros. Et comme les ressorts de la reprise sont tous grippés (une demande en berne, des soutiens publics défaillants…), le marché devrait rester bloqué. Le niveau de la production risque ainsi de baisser encore (un peu) en 2013, pour redescendre vers 105 ou 110 milliards d’euros. Le scénario qui est en cours d’écriture ressemble de plus en plus à celui qui avait maintenu les marchés immobiliers dans une zone de basse activité durant cinq années, entre 1993 et 1998.

Il est de ce fait à craindre que la production de crédits ne réussisse pas à décoller de son niveau actuel avant 2014 ou 2015. Mais bien sûr, le redémarrage du marché pourrait être plus rapide que prévu, même si actuellement un tel scénario reste difficile à écrire. Résistance des prix de l’ancien Suivant un scénario comparable à celui de l’automne 2008 (début de la grande dépression), le marché des logements anciens a donc connu une chute spectaculaire d’activité depuis la fi n du printemps 2011 : la production de crédits à l’ancien a reculé de – 35,5 % entre le 2ème trimestre 2011 et le 2ème semestre 2012. Et le nombre de logements anciens financés avec recours au crédit a diminué de 36,3 %, dans le même temps (– 30,4 % au 1er semestre 2012, en glissement annuel).

Pourtant, les prix ont résisté. À partir du début de l’été 2011, avec le déclenchement de la crise de la dette souveraine et l’effondrement du marché de l’ancien, les prix des logements ont commencé à reculer : mais entre le 2ème et 4ème trimestre 2011 le recul n’a été que de 3,3 %. Et depuis, les prix se sont ressaisis : alors que la structure et la consistance du marché se sont profondément modifiées, depuis le début 2012, les tensions sur les prix sont progressivement réapparues, à un rythme plus lent qu’auparavant toutefois (+ 1,5 % au 1er semestre 2012, en glissement annuel. Elles se sont néanmoins renforcées au cours du 2e trimestre (+ 1,9 % sur le trimestre. À cet égard, les évolutions des prix qui se confirment au fil des mois mettent à mal les scénarios et les pronostics qui annonçaient une chute « marquée » des prix de l’ancien. Cette baisse est tantôt souhaitée par les uns parce que révélatrice de l’essence même de l’« économie de marché », tantôt attendue par les autres parce que de nature à venir apurer des déséquilibres qui se seraient accumulés au fil des années (2)

Les pronostics concernant l’ampleur de la baisse variant alors selon les « auteurs » entre 10 et 20 %, voire pour certains (encore) entre 30 à 40 % (une chute étalée sur quelques années). Et de toutes les façons, la baisse ne pourrait qu’être salvatrice. Les stratégies de communication autour de la baisse des prix perturbent pourtant fortement le marché. Les effets d’annonce tels les 20 % voire les 40 % de baisse des prix sont mal ressentis par les particuliers : une telle surenchère dans les annonces avait d’ailleurs autant perturbé le marché en 2009 que l’inertie et l’inadéquation des indices de prix officiels. Il aura par exemple fallu attendre la fi n de l’année 2009 pour que l’arrêt de la baisse des prix soit annoncé par l’indice Insee-Notaires, alors qu’elle s’observait déjà depuis le printemps.

Méthode de l’enquête

Cet articles synthétise les principaux résultats de l’Observatoire du financement des marchés résidentiels (OFMR – Crédit Logement/CSA) et de l’Observatoire de la production de crédits immobiliers (OPCI – Université Paris-Ouest).

(1) Les effectifs (et les mesures d’évolution de l’activité) que proposent les méthodes privilégiant une approche par les crédits se limitent aux seuls locaux à usage d’habitation : elles ne comptabilisent pas les achats de lots annexes (caves, garages, locaux non destinés à l’habitation…) et les locaux acquis par les professions libérales en SCI. Elles proposent donc une mesure du nombre des logements acquis par des ménages. Alors que les estimations faites à partir des droits de mutation comptabilisent, notamment, les locaux annexes au même titre que les seuls logements. Elles proposent donc une mesure du nombre des « transactions dans l’existant » enregistrées par les notaires (l’activité des offices notariaux), avec un décalage de trois à six mois.

(2) Comme si cette baisse de prix constituait une « correction salutaire » après tant d’années d’euphorie… laissant croire que les marchés se corrigent d’eux-mêmes de leurs excès.