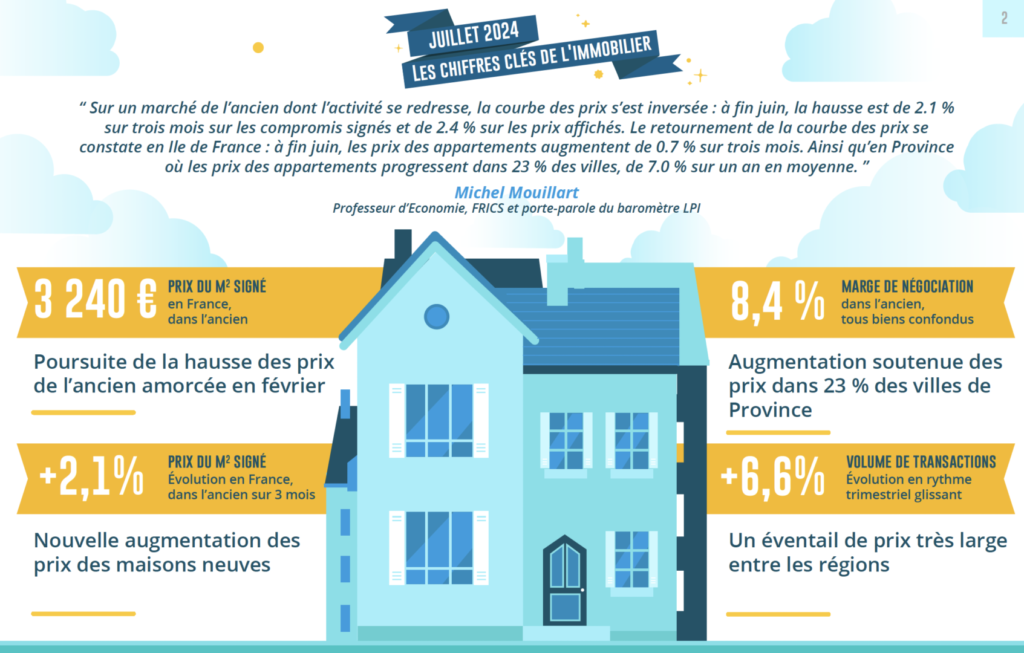

Poursuite de la hausse des prix de l’ancien amorcée en février

Sur un marché de l’ancien dont l’activité se redresse, la qualité des acheteurs évolue : depuis janvier, la place des « cadres supérieurs et professions libérales » s’élargit au détriment de celle des « ouvriers et employés ». Le recul de la primo accession constaté en 2023 se renforce. Et le niveau des revenus des ménages recourant au crédit immobilier pour financer leurs achats (près de 85 % des acheteurs) rebondit : la part des acheteurs disposant d’un revenu de 4 SMIC et plus s’élève rapidement (Observatoire Crédit Logement/CSA).

Cette transformation du marché alimente la remontée des prix des logements anciens constatée depuis le début de l’année, notamment dans la plupart des grandes villes. Car la courbe des prix s’est inversée : à fin juin, en trimestriel glissant, la hausse a été de 2.1 % sur trois mois pour les compromis signés (+ 2.1 % pour les appartements et + 2.0 % pour les maisons). Elle est en outre de 2.4 % sur les prix affichés, l’offre nouvelle retrouvant un certain dynamisme propice à des propositions de prix bien plus ambitieuses de la part des vendeurs.

Cependant, et comme cela est habituel lors d’un retournement de conjoncture, les évolutions des prix signés restent orientées à la baisse en niveau annuel glissant, bien qu’en augmentation en niveau trimestriel glissant : – 4.5 % pour l’ensemble du marché (- 4.5 % pour les appartements et – 4.4 % pour les maisons). Il faudra attendre encore plusieurs mois pour qu’à son tour la courbe des prix mesurés en niveau annuel glissant se retourne. Néanmoins, d’ores et déjà, le recul des prix devient moins rapide, en glissement annuel.

Nouvelle augmentation des prix des maisons neuves

La baisse des prix des appartements commercialisés par des promoteurs se poursuit. Face à une demande qui hésite, confrontée aux difficultés d’accès au crédit et à la dégradation des soutiens publics, les promoteurs s’efforcent encore de limiter le gonflement de leurs stocks de biens disponibles à la vente. Cependant, l’embellie sur les prix qui avait éclairé les premiers mois de l’année a de nouveau cédé la place à leur dégradation. Les améliorations du PTZ dans les zones « tendues » n’ont pas eu les effets escomptés : et à fin juin, les prix des appartements ont reculé de 1.8 % au cours des trois derniers mois. En niveau annuel glissant, la baisse est maintenant de 2.7 %, en glissement annuel.

En revanche, alors que l’atterrissage du secteur de la maison individuelle se poursuit et laisse escompter une prochaine stabilisation du niveau des ventes des constructeurs, la remontée des prix amorcée au printemps se confirme. Le regain de l’offre de crédits bancaires et la baisse des taux des crédits bénéficient pleinement à ce secteur : et à fin juin, les prix des maisons ont augmenté de 2.7 % sur 3 mois. Aussi après plusieurs mois d’une telle augmentation, le rythme de la baisse des prix mesurés en niveau annuel glissant s’est stabilisé à 0.8 % en glissement annuel.

Augmentation soutenue des prix dans 23 % des villes de province

Le retournement de la courbe des prix se constate en Ile de France. A fin juin, en trimestriel glissant, les prix des appartements anciens augmentent de 0.7 % sur trois mois : comme sur Argenteuil ou Boulogne-Billancourt par exemple, même si dans d’autres villes (en Seine-Saint Denis, principalement) la baisse est toujours rapide, alors que dans beaucoup d’autres villes la courbe des prix hésite encore (dans les Yvelines ou dans une grande partie du Val de Marne, par exemple). Aussi, compte tenu du recul constaté jusqu’en février dernier, la baisse des prix mesurés en niveau annuel glissant perdure (- 7.0 %, en glissement annuel), même si elle ralentit depuis avril. Globalement, cette baisse se constate quelle que soit la taille des communes.

En province, en revanche, les prix des appartements anciens augmentent dans 23 % des villes, de 7.0 % sur un an, en moyenne. Lorsque la baisse se poursuit, elle est modérée (de l’ordre de 2.0 %) dans 22 % des villes. Et au global, le recul est deux fois moins rapide en province qu’en Ile de France : – 3.2 % sur un an, contre – 7.0 %.

Lorsque les prix reculent encore rapidement sur un an dans les grandes villes de province, très souvent le retournement de la courbe des prix se constate pourtant depuis plusieurs mois. Mais il n’est pas encore suffisant (de l’ordre de 5 % depuis 3 mois) : au Havre ou à Reims, par exemple où les prix diminuent toujours de 8 à 9 % sur un an. Ou alors la baisse avait été trop forte pour infléchir la courbe des prix : à Annecy (- 11.1 % sur un an, mais + 9.0 % depuis 3 mois). Le rebond récent pouvant aussi n’être encore qu’insuffisant : de l’ordre de 1 % sur 3 mois, mais – 8 à 9 % sur un an (Bordeaux, Lille ou Nantes, par exemple).

Un éventail de prix très large entre les régions

Entre les métropoles les moins chères (Brest, Grand Nancy ou Rouen Normandie) avec des prix au mÇ de l’ordre de 2 400 € pour les appartements anciens et celle du Grand Paris, l’écart de prix reste de 1 à 3 depuis plusieurs années, en dépit d’évolutions très souvent constatées. En revanche, il se réduit sensiblement, de 1 à 2 si la comparaison se fait avec la métropole de Nice-Côte d’Azur et de 1 à 1.6 avec les métropoles de Bordeaux, Lyon, Rennes, Strasbourg et Toulouse : l’écart relatif s’étant réduit durant les deux dernières années, au rythme du ralentissement de la hausse des prix, puis de leur recul sur ces métropoles. Les différences de prix restent néanmoins à l’image du potentiel de développement économique des territoires et surtout des niveaux de revenus des ménages résidants, même si elles ne reflètent généralement que faiblement la qualité de vie qui y est constatée.

En ce qui concerne les prix des maisons, l’écart n’est que de 1 à 1.8 entre, d’une part, les métropoles de Brest, du Grand Nancy, de Lille ou de Rouen Normandie et, d’autre part, celles du Grand Paris et de Nice-Côte d’Azur. En outre, l’écart entre les métropoles de Bordeaux, Lyon, Marseille et Montpellier d’une part et celle du Grand Paris est faible, de l’ordre de 15 % seulement : et il n’a pratiquement pas évolué au cours des dernières années. Néanmoins, dans la plupart des métropoles, la baisse des prix des maisons s’est installée, en dépit d’une préférence de la demande pour la maison individuelle toujours vive (corollaire de la perte d’attractivité de l’habitat collectif), dans le contexte du renforcement des difficultés d’accès au crédit : car les niveaux des prix pratiqués deviennent plus difficiles à soutenir pour des acheteurs potentiels dont le pouvoir d’achat-logement est amputé par le rationnement du crédit.

Des marges à des niveaux sans précédent

Sur un marché dont l’activité se redresse, le niveau des marges de négociation augmente, bien au-delà des niveaux élevés constatés par le passé. En juin, il s’est établi à 8.4 % pour l’ensemble du marché (+ 50 % sur un an et + 103 % depuis juin 2022). Une telle situation se constate tant sur le marché des appartements (des marges à 8.2 %, en progression de 45 % sur un an et de 89 % depuis juin 2022) que sur celui des maisons (des marges à 8.6 %, en progression de 53 % sur un an et de 115 % depuis juin 2022).

Mais la situation diffère très largement d’une région à l’autre. Ainsi les marges restent les plus élevées dans les régions aux prix bas (Auvergne, Bourgogne, Champagne-Ardenne, Limousin), où le marché est très étroit. Face à une demande malmenée par le rationnement du crédit, les ventes supposent une révision des prix affichés : même si cela n’est pas toujours suffisant pour permettre à un acheteur de réaliser son projet.

En revanche, les marges sont souvent les plus faibles dans les régions où les prix sont à trop haut niveau (Alsace, Ile de France, PACA, Rhône-Alpes) compte tenu du resserrement de l’accès au crédit. La faiblesse des marges y révèle la situation de pénurie d’une offre rarement prête à perdre sur le produit de la vente : et cette faiblesse n’est pas synonyme d’avantage pour la demande.

Presque partout les acheteurs veulent négocier pour parvenir à un prix cohérent avec un plan de financement acceptable par la banque, alors que les vendeurs obligés de baisser les prix affichés pour finaliser plus rapidement les transactions renonce encore souvent à la vente. La demande reste donc prise en étau entre des prix de l’ancien maintenant en hausse sur de très nombreux territoires et les exigences bancaires d’un niveau d’apport personnel élevé. Et le niveau des marges ne constitue toujours pas un indicateur pertinent du pouvoir de négociation de la demande.

La consolidation de la reprise des ventes

Depuis le début de l’année, les taux des crédits immobiliers reculent, à un rythme régulier et relativement soutenu. En outre les établissements bancaires proposent des prêts sur des durées longues, afin d’améliorer la solvabilité des emprunteurs. Le marché de l’ancien bénéficie pleinement du redressement de la production de crédits induit, en dépit du rationnement du crédit imposé par la Banque de France. Et comme cela se constate sur le marché des crédits, le nombre de compromis signés progresse de plus en plus rapidement : en niveau trimestriel glissant, l’activité observée à fin décembre 2023 reculait de 31.3 % en glissement annuel (GA) ; avec le redémarrage du marché des crédits, les ventes réalisées au cours du 2ème trimestre 2024 sont en augmentation de 6.6 % en GA !

Le rebond est net et la dynamique du marché de l’ancien est maintenant celle d’une sortie de crise.

Pour autant, comme il en est pour le marché des crédits, le relèvement de l’activité mesurée sur une année va rester lent, tant que la Banque de France n’acceptera pas de desserrer les contraintes qu’elle fait peser sur la demande de crédit des particuliers. D’ailleurs à fin juin, le nombre de compromis signés mesuré en niveau annuel glissant était en recul de 15.5 % en GA, contre 17.6 % en 2023.

Mais pour l’heure, les incertitudes économiques et financières nées de la dissolution de l’Assemblée Nationale n’affectent pas (encore ?) le redémarrage des ventes, au-delà de leur ralentissement saisonnier habituel. Aussi, alors que le 2nd semestre devrait permettre la consolidation de la reprise, 2024 sera une année de très lente progression des ventes de logements anciens.

Persistance des disparités entre les régions

Le rebond des ventes de logements anciens à des particuliers est à peu près général. Alors que France entière le nombre de compromis signés durant le 2ème trimestre a cru de 6.6 %, en glissement annuel, trois régions représentant près de 16 % du marché national sont restées à l’écart : l’Aquitaine avec des ventes en baisse de 5 % ; Languedoc-Roussillon, le Limousin et Poitou-Charentes avec un recul d’activité de 2 %, en moyenne. Dans ces régions, où les prix ont souvent fait preuve d’une certaine rigidité à la baisse (à l’exception de l’Aquitaine), la demande reste pénalisée par la situation économique, compte tenu des exigences d’apport personnel.

Dans plusieurs régions (Alsace, Champagne-Ardenne, Haute Normandie, Midi-Pyrénées, Picardie et Rhône-Alpes) qui portent plus de 24 % des ventes réalisées en Métropole, lorsque le niveau des prix pratiqués reste abordable (compte tenu des revenus des candidats à l’achat), le niveau de l’activité a progressé rapidement (de plus de 15 %) : la demande a pu répondre plus facilement aux exigences d’un apport personnel élevé imposées par la Banque de France, l’offre de crédits bancaires s’étant largement mobilisée afin d’atténuer les tendances récessives des marchés.

Ailleurs, les ventes ont progressé (à peu près) au même rythme que l’ensemble du marché. Dans ces régions, pourtant assez différentes par la taille des marchés et par les caractéristiques (socio-démographiques et budgétaires) de la demande, des niveaux de prix a priori abordables au regard de la demande qui se présente sur le marché et une offre de crédits dynamique ont permis à l’activité de se redresser.