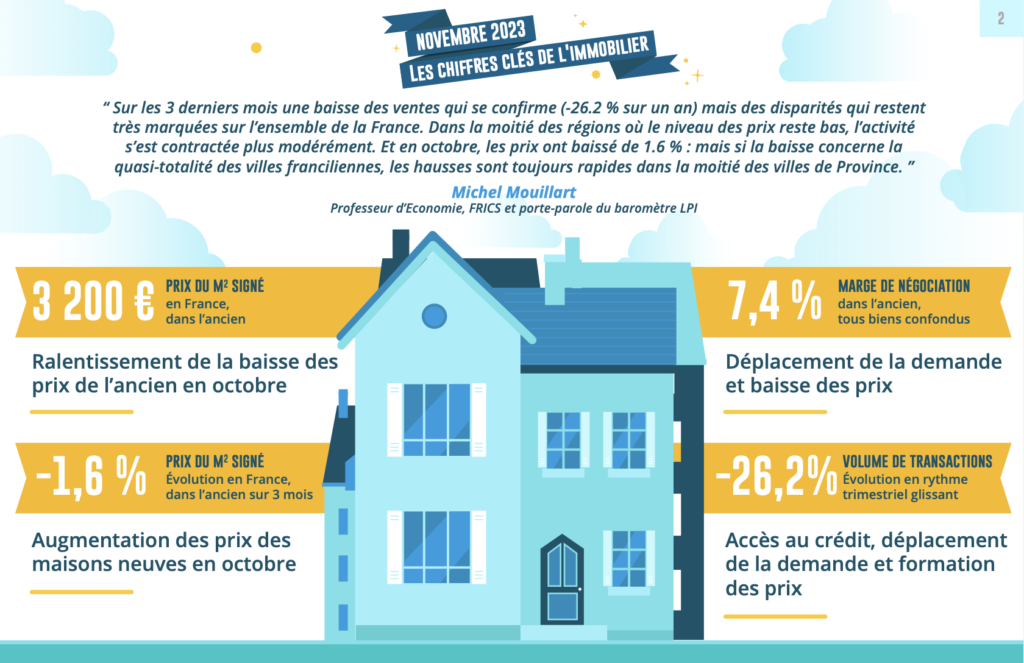

Ralentissement de la baisse des prix de l’ancien en octobre

Durant de nombreuses années et avant que le rationnement de l’accès au crédit imposé par la Banque de France ne vienne désorganiser les marchés immobiliers, un regain des prix des logements anciens se constatait vers la fin de l’été. Puis, le rebond saisonnier de la courbe des prix se poursuivait en octobre, avant le déclin habituel de la demande à partir de la Toussaint.

Avec le déclenchement de la crise sanitaire et les bouleversements auxquels le marché de l’ancien a dû faire face (rationnement du crédit, reprise de l’inflation, guerre en Ukraine, pertes de pouvoirs d’achat), la dégradation de la courbe des prix se renforçait en octobre pendant que la demande reculait et parfois hésitait.

Mais cette année, sur un marché qui a rechuté durant l’été, l’évolution des prix constatée en octobre renoue avec le profil saisonnier d’avant 2020. Certes, le sursaut des prix souvent constaté en septembre n’était pas au rendez-vous, mais le rythme de la baisse a été moindre en octobre que les mois précédents : pour les prix signés mesurés en niveau trimestriel glissant, – 1.6 % en glissement trimestriel sur l’ensemble du marché, contre – 2.1 % durant l’été. Le constat est d’ailleurs similaire pour les prix affichés : – 1.3 %, contre – 1.8 % durant l’été.

Et cette évolution des prix signés se constate aussi bien sur le marché des maisons (- 1.9 % en octobre en glissement trimestriel, contre – 2.6 % durant l’été) que sur celui des appartements (- 1.3 %, contre – 1.8 %).

Augmentation des prix des maisons neuves en octobre

Après plusieurs mois d’un recul rapide, les prix des maisons neuves mesurés en niveau trimestriel glissant augmentent de 2.2 % en octobre, en glissement trimestriel : durant l’été, ils diminuaient de 2.1 %. Certes, la réalisation des projets immobiliers des ménages est toujours contrariée par des conditions économiques peu favorables, des dispositifs de soutien publics fortement dégradés et de puissantes restrictions de l’accès au crédit. Pour autant, comme depuis le printemps dernier la chute générale des ventes cède la place à une relative stabilisation de l’activité (à un de ses points les plus bas depuis la fin des années 90), la courbe des prix atterrit progressivement.

En revanche, la baisse des prix se poursuit sur le marché des appartements commercialisés par des promoteurs (en octobre, – 0.9 % en glissement trimestriel, comme durant l’été).

Le recul de la demande se renforce de mois en mois et au-delà des contraintes d’équilibre économique que les promoteurs s’imposent, les prix reculent pour le huitième mois consécutif.

Ainsi, en niveau annuel glissant les prix des appartements, l’augmentation n’est plus que de 0.9 % en glissement annuel (contre + 5.8 % pour les maisons).

Déplacement de la demande et baisse des prix

Partout, la demande a évolué. Elle se déplace, quittant dès qu’elle le peut les centres villes les plus convoités et donc les plus chers, ainsi que l’Ile-de-France. Et elle se relocalise sur les marchés où les prix sont en meilleure adéquation avec sa capacité budgétaire et financière : dans les périphéries des grandes villes lorsqu’elles sont encore financièrement accessibles, dans les villes moyennes de province et en milieu (semi-)rural. Car elle est bridée par les exigences d’apport personnel qui lui sont imposées : l’augmentation des taux des crédits n’ayant, le plus souvent, fait que rendre plus difficile le respect de la contrainte de taux d’effort imposée par la Banque de France.

Ainsi, le recul des prix reste le plus marqué en Ile-de-France, ayant fait basculer la courbe des prix France entière durant l’été, pour la première fois depuis l’automne 2015 : par exemple, les prix des appartements anciens mesurés en niveau annuel glissant ont chuté de 4.7 % sur un an à fin octobre, pendant que les augmentations (souvent rapides) persistent en province. Et à fin octobre, la baisse des prix des appartements anciens concerne 93 % des villes franciliennes de plus de 40 000 habitants (au moins 90 % depuis août, contre 80 % en juin et 60 % en janvier) : la baisse est en outre d’au moins 4 % sur un an dans 48 % des villes franciliennes (- 7.0 % en moyenne) ; dépassant les 6 % dans 25 % des villes (- 8.5 % en moyenne). Pour autant, la baisse des prix n’est nulle part synonyme de relance automatique du marché.

En revanche, les hausses de prix concernent encore 48 % des villes de province, pour une hausse de 5.4 % en moyenne : les prix progressent alors d’au moins 6 % dans 16 % des villes, pour une augmentation moyenne de 9.8 % (elle est d’au moins 10 % dans 9 % des villes, pour + 12.4 % en moyenne). Et paradoxalement l’activité a résisté mieux qu’ailleurs, progressant même parfois dans ces villes qui attirent la demande en raison des niveaux de prix qu’elles proposent.

Dans les métropoles, accès au crédit, déplacement de la demande et formation des prix

Dans les 3⁄4 des grandes métropoles, les prix des appartements anciens reculent, à un rythme qui se renforce au fil des mois et l’écart relatif de prix entre le centre et la périphérie s’établit à 30 % sur la métropole du Grand Paris et entre 10 et 15 % dans la plupart des autres métropoles. Mais souvent, la baisse des prix est plus rapide dans la ville-centre qu’en périphérie : comme à Lille, Lyon, Nancy, Nantes ou Rennes. Le rationnement de l’accès au crédit pénalise ces villes de province parmi les plus chères, et même s’il s’est atténué depuis plusieurs mois, le déplacement de la demande vers les communes périphériques a sensiblement modifié les modèles de prix qui se constataient par le passé.

Néanmoins, dans d’autres métropoles (Brest, Marseille, Nice et Toulouse), les prix des appartements anciens progressent toujours dans la ville-centre et en périphérie. En outre, dans quelques métropoles les prix de la ville-centre restent inférieurs à ceux des communes périphériques : tel est le cas sur Brest Métropole, où l’offre reste insuffisante au regard des projets de développement économique du territoire ; ou sur la métropole d’Aix-Marseille-Provence où la réduction de l’offre de biens disponibles à la vente déséquilibre fortement le marché. Et dans tous les cas, cette situation particulière exprime une certaine perte d’attractivité de la ville-centre.

Dans quelques rares métropoles, l’augmentation des prix des maisons se poursuit, mais à un rythme lent et modéré. Comme sur la métropole d’Aix-Marseille-Provence, sur celle du Grand Nancy ou de Rouen Normandie : dans ces métropoles, le niveau des prix pratiqués est en effet souvent supportable au regard des clientèles encore présentes sur le marché, aussi bien dans la ville-centre qu’en périphérie. Mais partout l’insuffisance de l’offre persiste au regard d’une demande même déprimée : alors que la préférence de la demande pour la maison individuelle reste vive (corollaire de la perte d’attractivité de l’habitat collectif), indépendamment des difficultés d’accès au crédit. Et presque partout, la décote de prix de la périphérie par rapport au centre se situe entre 15 et 25 % ; sauf à Brest où est la décote est toujours négative et sur Montpellier où elle tend maintenant vers zéro, la demande préférant clairement les communes périphériques dès que ses moyens budgétaires et financiers le lui permettent.

La faiblesse des marges de négociation n’est pas forcément avantageuse pour la demande

En octobre, le niveau des marges de négociation s’est établi à 7.4 % pour l’ensemble du marché, bien au-delà des niveaux élevés constatés par le passé et en augmentation de 64 % sur un an. Une telle évolution s’observe aussi bien sur le marché des appartements (+ 55 % sur un an, à 6.7 %) que sur celui des maisons (+ 70 % sur un an, à 7.9 %).

Mais la situation diffère très largement d’une région à l’autre. Ainsi les marges restent les plus élevées dans les régions aux prix bas (Auvergne, Champagne-Ardenne, Limousin, Picardie), où le marché est très étroit. Face à une demande malmenée par les pertes de pouvoir d’achat et confrontée au rationnement du crédit, les ventes supposent une révision des prix affichés : même si cela n’est pas toujours suffisant pour permettre à un acheteur de réaliser son projet, c’est néanmoins dans ces régions que l’activité a le moins reculé durant les derniers mois.

En revanche, les marges sont souvent les plus faibles dans les régions où les prix sont à trop haut niveau (Ile-de-France, PACA, Rhône-Alpes) compte tenu du resserrement de l’accès au crédit : la faiblesse des marges y révèle la situation de pénurie d’une offre rarement prête à perdre sur le produit de la vente. Où pourtant le recul de l’activité a été le plus rapide depuis le début de l’été : la faiblesse des marges n’y est donc pas synonyme d’avantage pour la demande.

La demande reste donc prise en étau entre des prix élevés dans l’ancien (et encore en hausse sur de très nombreux territoires) et les exigences bancaires d’un niveau d’apport personnel élevé. Les acheteurs voudraient négocier, alors que les vendeurs obligés de baisser les prix affichés pour finaliser plus rapidement les transactions préfèrent souvent renoncer à la vente.

Une baisse des ventes en octobre

Le niveau actuel des taux des crédits et leur augmentation constatée depuis deux années ont amputé le pouvoir d’achat immobilier des emprunteurs : par exemple, dans le cas des accédants dans l’ancien, la perte représente de l’ordre de 5 % de leurs revenus annuels (Observatoire du Financement du Logement /CSA/). En ce qui la concerne, la hausse de l’apport personnel exigé (+ 12 % depuis 2021) a nécessité un surcroît « d’épargne » que beaucoup des emprunteurs n’ont pu mobiliser : dans le cas des accédants, il est équivalent à 16 % de leurs revenus annuels. Ainsi, plus de 80 % de la chute des ventes de logements anciens constatée depuis 2021 est imputable à la disparition des emprunteurs aux taux d’apport personnel les plus bas (taux d’apport inférieur à 20 %).

En l’absence d’un assouplissement du rationnement du crédit, le rebond des ventes de logements anciens constaté au début de l’été n’était qu’une embellie. Depuis septembre, la demande des particuliers s’est de fortement contractée : à fin octobre, les ventes mesurées en niveau trimestriel glissant ont reculé de 26.2 %, en glissement annuel, comme à l’automne 2008 lorsque les économies s’enfonçaient dans la crise financière venue des Etats-Unis.

Ainsi, l’activité enregistrée sur les 10 premiers mois de 2023 est de 16.2 % inférieure à celle de 2022 et de 31.6 % moindre que celle de la période correspondante de 2019, avant la mise en œuvre du rationnement du crédit.

Le durcissement de la politique monétaire de la BCE et les décisions des autorités monétaires nationales ont transformé en dépression sévère ce qui n’aurait pu rester qu’un mauvais ralentissement du marché de l’ancien.

L’activité a mieux résisté dans la moitié des régions

Au cours des trois derniers mois, les ventes de logements anciens à des particuliers ont baissé de 26.2 % en glissement annuel, France entière.

Pourtant, dans la moitié des régions métropolitaines, où le niveau des prix pratiqués reste bas (voire très bas en comparaison des prix de l’Ile-de-France ou des grandes métropoles de province), le niveau de l’activité a mieux résisté. Plus facilement qu’ailleurs, la demande a pu répondre aux exigences d’un apport personnel élevé imposées par la Banque de France, surtout lorsque l’offre de crédits s’est rapidement adaptée aux nouvelles contraintes de taux d’effort. Et pourtant, dans ces régions les conditions économiques (pouvoir d’achat et niveau du chômage) sont loin d’être les meilleures. Ainsi, les ventes ont baissé de moins de 10 % en Bourgogne, dans le Limousin et en Picardie ; et de l’ordre de 15 % en Basse Normandie, en Champagne-Ardenne et en Languedoc-Roussillon. Voire d’un peu moins de 20 % dans 5 régions : Auvergne, Bretagne, Centre, Lorraine et Poitou-Charentes.

Alors que dans les autres régions, où les prix sont devenus moins soutenables compte tenu des exigences d’apport personnel, la demande n’a pu que difficilement s’adapter et l’activité a reculé d’au moins 25 %. Dans certaines régions (Midi-Pyrénées, Nord-Pas de Calais, PACA et Rhône-Alpes), la chute des ventes a d’ailleurs été d’au moins 35 %, bloquant l’ensemble de la chaîne immobilière (marché locatif et achats de logements neufs).