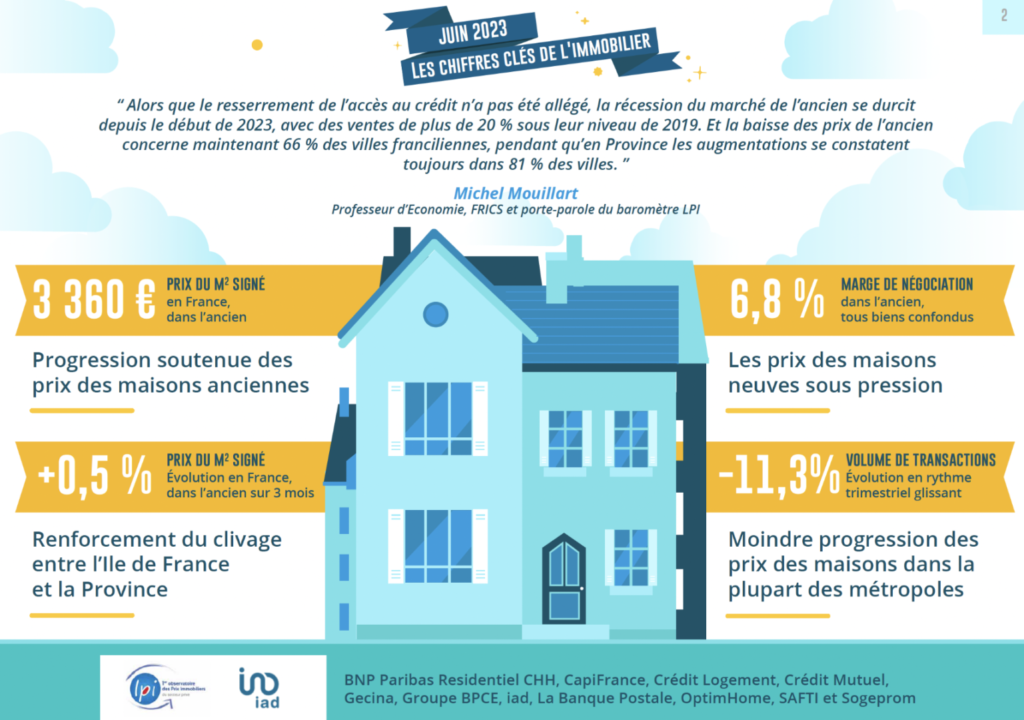

Une progression soutenue des prix des maisons anciennes

L’augmentation des prix des maisons reste soutenue sur un marché totalement déséquilibré, entre une demande nombreuse et déterminée (bien que rationnée par le crédit), et plus aisée qu’auparavant, et une offre insuffisante qui se réduit au fil des mois. Les prix signés progressent ainsi de 4.2 % sur un an : après avoir ralenti pendant 6 mois, d’octobre 2022 à mars dernier, la hausse des prix retrouve maintenant de la vigueur. Au cours des 3 derniers mois, les prix signés ont cru de 1.2 % et les prix affichés de 1.8 %. Car le déplacement de la demande vers des villes petites et moyennes où les prix sont plus accessibles compte tenu du niveau des apports personnels exigés continuent à alimenter la hausse des prix. Alors que les ambitions affichées par les vendeurs se raffermissent.

Sur le marché des appartements où la demande bute souvent sur les exigences d’apport personnel (compte tenu des niveaux de prix pratiqués dans les grandes villes), les augmentations de prix sont moins rapides que pour les maisons. Et la courbe des prix ralentit toujours, avec + 1.9 % sur un an (contre + 4.0 % en 2022) : mais si la tendance baissière se renforce en Île-de-France, les tensions persistent en province avec une hausse rapide des prix qui s’installe dans de nombreuses villes. D’ailleurs les prix affichés augmentent de 1.4 % en trimestre glissant, après avoir reculé pendant 6 mois, durant l’automne 2022 et l’hiver 2023.

Les prix des maisons neuves sous pression

La hausse des prix des logements neufs reste rapide (+ 5.2 % sur un an, en niveau annuel glissant). L’évolution des coûts de la construction et le poids de contraintes environnementales pesant sur le niveau de l’offre nouvelle renforcent les tensions sur les prix. Ainsi, compte tenu de l’absence de volonté publique de mieux maîtriser le prix et la disponibilité des terrains à bâtir, aucune des composantes du prix d’un logement neuf ne permet d’infléchir la pression inflationniste. Les prix des maisons progressent le plus rapidement (+ 9.5 % sur un an), en dépit d’un recul des ventes qui ressemble maintenant à un effondrement du marché. Les conséquences de la RE2020 produisent tous leurs effets, alors que la mise en oeuvre anticipée et souvent incontrôlée du ZAN déstabilise le marché en profondeur. L’ensemble contribuant à la destruction de l’appareil de production.

En revanche, le ralentissement de la hausse des prix des appartements constaté depuis l’automne dernier se poursuit (+ 4.5 % sur un an, contre + 5.2 % en 2022) : le blocage du marché de la revente de logements anciens affecte particulièrement les ventes des promoteurs qui chutent rapidement. Face à une demande en panne, le recul des prix est toujours rapide (- 2.1 % sur trois mois).

Un renforcement du clivage entre l’Île-de-France et la province

À fin mai, la baisse des prix des appartements anciens se renforce en Île-de-France : elle concerne maintenant 66 % des villes de plus de 40 000 habitants (58 % en avril), contre une proportion de 19 % en province (comme en avril). Et elle est maintenant de 1.0 % sur un an (niveau annuel glissant), alors qu’en province la hausse des prix se poursuit, au rythme de 4.5 % sur un an. La baisse des prix franciliens concerne principalement les villes où leur niveau est devenu inaccessible pour une large part de la demande fortement affectée par le rationnement du crédit : dans ces villes, les prix dépassent les 5 000 €/m² et le recul est de 2.0 % en moyenne.

En revanche, les prix progressent toujours dans les villes les moins chères qui récupèrent d’ailleurs une partie de la demande qui s’éloigne toujours plus pour pouvoir acheter : la hausse est alors de 1.6 %, en moyenne. La baisse des prix est ainsi quasiment générale dans les Hauts de Seine (- 1.7 % sur un an) où le prix moyen est de l’ordre de 7 500 €/m² : à l’exception de Clichy, Nanterre et Suresnes où la hausse des prix se constate encore, bien qu’à un rythme plus lent qu’auparavant. La situation est comparable dans le Val de Marne (- 1.8 %), bien que le niveau des prix y soit inférieur (de l’ordre de 5 100 €/m², en moyenne). En revanche, les prix sont plus fréquemment stables en Seine-Saint Denis (de l’ordre de 4 200 €/m², en moyenne).

En province, les hausses de prix sont d’au moins 10 % en mai dans 17 % des villes (au moins 6 % dans 37 % des villes). La hausse reste soutenue et à très haut niveau à Clermont-Ferrand, au Havre, à Lorient ou à Perpignan. Alors qu’à Amiens, à Evreux, à La Rochelle ou à Nîmes, l’augmentation des prix se renforce pour s’ancrer au-dessus des 10 %, parfois après une période de progression ralentie.

Cependant, dans certaines villes, la hausse des prix ralentit, après une (longue période) qui a rendu difficile la réalisation, dans le contexte de resserrement de l’accès au crédit : tel est le cas à Annecy, Brest, Le Mans, Marseille ou Quimper où les augmentations sont maintenant de 8 à 9 %. En revanche, les prix baissent après souvent des hausses qui ont épuisé une demande, sur des territoires qui ont perdu de leur attractivité : comme à Lyon et dans son sillage, Bron et Villeurbanne ; ou dans le Nord, à Douai, Roubaix, Villeneuve d’Ascq ou Wattrelos, pendant que le ralentissement se renforce sur Lille.

Retour terrain

Olivier Descamps, Directeur Général iad France, observe : “ Dans un contexte marché où les prix sont sur une tendance à la baisse et où l’accès au crédit est très contraint, nous observons à travers le maillage national de nos 16 000 conseillers une prise de mandat toujours dynamique mais une plus grande difficulté à trouver des acquéreurs. Nous cosntatons également une très légère baisse du prix moyen des biens vendus sur le mois de m, aqiui vient confirmer la tendance observée dans le baromètre eutn début de réajustement des prix, même si des disparités régionales existent.”

Moindre progression des prix des maisons dans la plupart des métropoles

Jusqu’en avril dernier, l’augmentation des prix des maisons a été rapide dans la plupart des métropoles et bien souvent plus rapide que celle des appartements. Mais alors que France entière la hausse s’est poursuivie en mai, à un rythme qui s’est même accru au cours des derniers mois, les prix des maisons reculent maintenant ou ne progressent plus que très lentement dans plusieurs métropoles, très différentes entre elles : celles de Brest, du Grand Paris, de Rennes et Strasbourg. Et sauf sur la métropole du Grand Paris, les prix diminuent aussi dans la ville-centre où la préférence de la demande pour la maison individuelle bute sur les difficultés d’accès au crédit. Néanmoins, la progression des prix des maisons reste rapide (au moins 6.5 %) sur les métropoles du Grand Nancy, de Lille et d’Aix-Marseille : sur ces territoires, l’insuffisance de l’offre alimente encore les hausses de prix. Alors que dans les autres métropoles, même si les déséquilibres quantitatifs du marché sont grands, l’évolution des prix est maintenant moins vive (de l’ordre de 2 à 3 %) : les déplacements de la demande vers la périphérie ne viennent plus entretenir un rythme de hausse qui a progressivement érodé les capacités d’achat des ménages.

Pourtant, avec l’accentuation de la récession et la réduction de l’offre de biens disponibles à la vente, les déséquilibres de marché se sont partout renforcés. La hausse des prix des appartements reste soutenue (de l’ordre de 4 % sur un an) sur les espaces métropolitains de Grenoble et Rouen : en revanche, elle ralentit toujours sur Lille, Rennes, Strasbourg et Toulouse avec une augmentation qui n’est plus que de 2 à 3 %. Par contre, elle s’affiche à haut niveau (5 à 6 %) sur les métropoles de Marseille et de Rouen : s’affichant même à 8.0 % sur la métropole de Nice-Côte d’Azur et à 10.0 % sur Brest Métropole, où l’offre est notoirement insuffisante au regard des projets de développement économique du territoire. Ailleurs la progression des prix est modeste (de 1 à 2 %), avec parfois un léger recul (les métropoles de Bordeaux et de Montpellier).

Des marges de négociation élevées sur un marché en récession

Sur un marché en récession, les marges de négociation se maintiennent à haut niveau. En mai, elles se sont établies à 6.8 % pour l’ensemble du marché (41 % au-dessus de leur moyenne de longue période), en hausse de 62 % sur un an. Une telle évolution, sans équivalent par le passé, se constate aussi bien sur le marché des appartements (+ 15 % sur un an, à 6.4 %) que sur celui des maisons (+ 72 % sur un an, à 7.1 %). La demande reste prise en étau entre des prix élevés dans l’ancien (et encore en hausse sur de très nombreux territoires) et les exigences bancaires d’un niveau d’apport personnel élevé. Les acheteurs veulent négocier pour parvenir à un prix cohérent avec un plan de financement acceptable par la banque, alors que les vendeurs obligés de baisser les prix affichés pour finaliser plus rapidement les transactions préfèrent souvent renoncer à la vente.

Sur un marché où les délais de réalisation des ventes s’allongent, l’augmentation des marges et les révisions de prix témoignent de la détérioration de la conjoncture. Par exemple, depuis un an, les marges ont augmenté de 150 % pour les appartements de 6 pièces et plus devenus difficiles à revendre (prix élevés, contraintes d’apport personnel trop serrées) ; et de 75 % en moyenne pour les maisons de 5 pièces et moins difficiles à vendre dans un contexte de rationnement du crédit. Aussi les marges restent les plus élevées dans les régions aux prix bas (Auvergne, Champagne-Ardenne, Lorraine, Picardie) : face à une demande malmenée par les pertes de pouvoir d’achat et confrontée au rationnement du crédit, les ventes supposent une révision des prix affichés, mais sans que cela soit suffisant pour permettre à un acheteur de réaliser son projet. En revanche, les marges sont souvent les plus faibles dans les régions où les prix sont à trop haut niveau (Ile de France, PACA, Rhône-Alpes) compte tenu du resserrement de l’accès au crédit.

Coup de froid sur les achats

Le mois de mai n’est généralement pas un bon mois pour les achats de logements anciens réalisés par des particuliers. Avec l’arrivée des beaux jours, la succession des ponts n’est pas particulièrement favorable à la transaction immobilière. Cette année encore, les ventes ont reculé : de 8.7 % par rapport à avril (- 6.9 % en longue période).

A priori, la conjoncture semble normale. Mais en fait, le mois d’avril n’avait pas été très bon, confirmant la panne de la demande avec des ventes inférieures de 14.1 % à leur niveau de longue période. Les mois d’avril et de mai ont ainsi eu à connaître un nouveau coup de froid sur les achats, en recul de 23.2 % par rapport à la période correspondante de 2022. Ainsi, comme les mois de février et de mars avaient déjà été très mauvais, et même les plus mauvais de ces 20 dernières années, l’activité enregistrée au cours du 1er quinquamestre est de 9.7 % inférieure à celle de 2022 et de 23.4 % sous celle du 1er quinquamestre 2019, avant la mise en oeuvre du rationnement du crédit par la Banque de France. La récession du marché de l’ancien qui s’était amorcée durant l’automne 2021 est bien là. Et à fin mai, les achats réalisés par des particuliers mesurés en niveau annuel glissant sont en baisse de 11.2 %, en glissement annuel.

Après une année 2022 qui avait déjà enregistré une diminution des ventes de 9.2 %, rappelant si besoin en était que la crise n’est pas récente, le marché risque de perdre près de 20 % sur deux ans. Ce qui est très probable, les récentes annonces de la Première ministre et les ajustements techniques de la Banque de France n’ayant rien modifié dans le paysage actuel, alors que la BCE n’a pas remisé sa stratégie de remontée des taux d’intérêt.

Baisse rapide des ventes dans beaucoup de régions

En mai, sur un marché de l’ancien en récession, le niveau des ventes mesuré en trimestriel glissant était en recul de 11.3 % France entière (en glissement annuel). La chute d’activité est plus marquée en province : – 12.0 %, contre – 9.6 % en Île-de-France. Comme cela se constate depuis le début de l’année, les ventes progressent néanmoins de l’ordre de 10 % en Bourgogne et en Champagne-Ardenne, pour de faibles volumes d’activité et après une année 2022 qui avait été très mauvaise.

Dans le même temps, les ventes se stabilisent en Auvergne, en Franche Comté et en Lorraine : les niveaux des prix pratiqués permettent bien souvent de répondre aux exigences d’un apport personnel élevé. En revanche, l’activité s’est doucement repliée (de l’ordre de 5 %) dans le Centre, en Haute-Normandie et dans le Nord-Pas de Calais. Dans d’autres régions (Alsace, Languedoc-Roussillon, Limousin, Picardie et Poitou-Charentes), l’activité recule à un rythme plus soutenu, de l’ordre de 10 % : donc sur des territoires très différents par le niveau des prix pratiqués ou par les clientèles rencontrées.

Ailleurs la chute du marché a été nettement plus rapide (au moins 15 %), lorsque la demande a surréagi à la dégradation de la conjoncture et au resserrement de l’accès au crédit, et surtout sur les territoires où le niveau des prix pratiqués est élevé au regard des budgets (hors endettement) que les candidats à un achat peuvent mobiliser.